El fraude con cheques en 2023: Qué esperar del nuevo año

A medida que la tecnología financiera sigue evolucionando, también lo hacen los retos que conlleva. Una preocupación notable que aumentó en 2023 fue el fraude con cheques. A pesar de los avances en los métodos de pago digitales, los cheques siguen siendo una parte crucial del ecosistema financiero, especialmente para las empresas. Como tales, también siguen siendo un objetivo para los defraudadores. El objetivo de este artículo es analizar en profundidad el aumento del fraude con cheques en 2023, sus implicaciones para las empresas y cómo reforzar las defensas frente a él.

Estadísticas del fraude con cheques 2023: De vuelta a lo grande

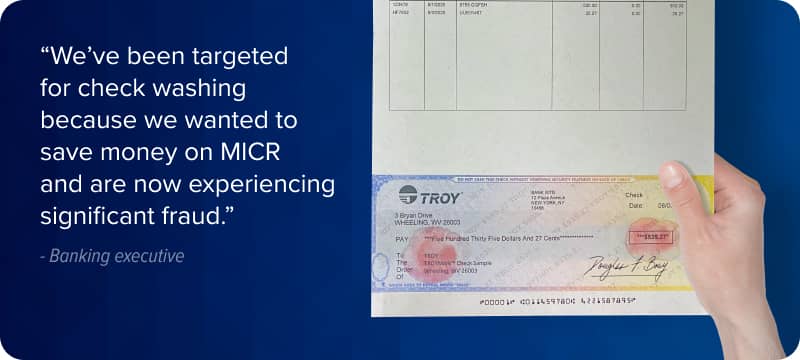

En el año 2023 se produjo un notable aumento de los incidentes de fraude con cheques, impulsados por técnicas de la vieja escuela. Los estafadores se dirigieron tanto a grandes corporaciones como a pequeñas empresas combinando el robo de correo y el lavado de cheques, una técnica en la que los estafadores utilizan productos químicos de uso doméstico para lavar la información contable necesaria de un cheque y alterarla para que vaya directamente a su propio bolsillo.

Estos esquemas pueden parecer anticuados, pero las cifras no mienten. El New York Times informó recientemente de que se espera que los bancos y las cooperativas de crédito presenten 540.000 informes de actividades sospechosas, según un análisis de FinCen. Esto supone un aumento del 7% respecto a 2022, más del doble que en 2021. El mismo informe también señala que Regions Financial Corporation estaba en medio de un esquema de fraude de cheques de 136 millones de dólares este año en 2023, y se espera que se duplique en 2024.

Además, Frank McKenna, estratega jefe de fraude de Point Predictive, predice que el fraude con cheques alcanzará los 24.000 millones de dólares en 2023. Así que, aunque el uso de cheques está supuestamente en declive, el fraude con cheques está aumentando de forma constante, y puede tener efectos devastadores para su negocio o banco si se convierte en un objetivo.

Impacto del fraude con cheques en las empresas

Más allá de las pérdidas financieras inmediatas, que ascendieron a una media de 1,2 millones de dólares por caso en 2023 según la ACFE, el fraude con cheques puede infligir un daño significativo a la reputación. Si su banco es conocido por sufrir fraudes y no responder de forma rápida y directa, perderá la confianza de sus clientes aunque tengan cuentas abiertas.

Además de arruinar su reputación, el fraude con cheques también puede perturbar las operaciones, ya que las empresas se apresuran a hacer frente a las brechas de seguridad, lo que a menudo requiere mucho tiempo y recursos.

¿Van a desaparecer los cheques en 2024?

Muchos artículos y fuentes de noticias sugieren dejar de utilizar cheques y pasar a plataformas de pago digitales. Aunque esto puede ser factible para los particulares cuando se trata de determinados pagos personales, es más fácil decirlo que hacerlo para las empresas y los bancos.

Los cheques siguen constituyendo una buena parte de las transacciones B2B, ya que el 40% de las empresas siguen utilizando cheques para pagar a sus proveedores. El 81% de las empresas afirma que, aunque los cheques no son su primera opción de pago, siguen utilizándolos para pagar a algunas empresas.

Esto se debe en gran medida a que algunas empresas simplemente no están preparadas para enviar o recibir pagos electrónicos. Pasar a métodos de pago totalmente ACH o EFT puede ser complicado, y no todos los directores generales querrán dedicar tiempo a la transición completa de su proceso de pago cuando el proceso original funciona, aunque sea más lento. Prácticamente todas las empresas están preparadas para recibir cheques. Si no un cheque físico, una imagen descargable en PDF de un cheque - declarada la misma moneda de curso legal y monetario a través de la Ley del Cheque 21 de 2004.

Aunque los pagos se están digitalizando, dejar de utilizar cheques sería un caos. Entonces, ¿cuál es la solución para combatir el fraude con cheques en el nuevo año sin cambiar completamente nuestros procesos?

En primer lugar, puedes seguir estos importantes pasos

- Formación y concienciación de los empleados: Los empleados deben recibir formación para detectar cheques fraudulentos y comprender el protocolo en tales casos.

- Métodos de autenticación mejorados: El uso de tecnologías como la verificación biométrica puede añadir una capa adicional de seguridad.

- Conciliaciones periódicas de cuentas: Las comprobaciones periódicas pueden ayudar a identificar incoherencias desde el principio.

- Software de detección de fraudes: Los programas diseñados para detectar actividades fraudulentas pueden ser extremadamente valiosos.

TROY puede evitar el fraude con cheques en 2024

Por suerte, TROY le ofrece todo lo que necesita para proteger su negocio del fraude con cheques en 2024. El conjunto de soluciones de seguridad del Grupo TROY ofrece una protección integral contra el fraude con soluciones de software, productos de hardware, así como educación y concienciación.

Los productos de software de TROY incluyen:

Software de contabilidad segura: Para medianas y grandes empresas, la solución de software de TROY AssurePay Check es un software de impresión de cheques basado en la nube para medianas y grandes empresas que permite a los usuarios imprimir cheques desde multitud de dispositivos a la vez que aumenta la producción de impresión de cheques y reduce los protocolos de cadena de custodia y los riesgos de fraude .

Cheque en blanco: Utilización de cheques en blanco en lugar de cheques preimpresos para sus necesidades de impresión de cheques reducirá en gran medida el riesgo de fraude. Los cheques preimpresos vienen con información confidencial sobre la cuenta y el número de ruta impresos en la línea MICR del cheque. Cuando un estafador se hace con un cheque preimpreso, puede escribir la cantidad que quiera y extender el cheque a su nombre. Los cheques en blanco le dan el control, permitiéndole imprimir usted mismo las líneas MICR y protegiendo su cuenta de posibles fraudes.

Tóner de seguridad: La tecnología MICR, o reconocimiento de caracteres de tinta magnética, desempeña un papel fundamental en la impresión de cheques. No sólo es necesario utilizar tóner MICR cuando se imprimen cheques para ser procesados automáticamente por máquinas, sino que es un requisito de la ABA, ANSI y CPA. Sin embargo, el tóner MICR por sí mismo no evita el lavado de cheques, pero sí lo hace el tónerMICR Secure patentado por TROY . MICR Toner Secure libera un tinte rojo cada vez que se intenta cualquier alteración química, alertando al banco del fraude.

Protéjase contra el fraude con cheques en 2024

El aumento del fraude con cheques en 2023 subraya la importancia de mantenerse alerta en 2024 y más allá. Es crucial que las empresas inviertan en medidas de prevención, ya sea en la formación de los empleados o en salvaguardas tecnológicas como las que ofrece TROY Group. La amenaza del fraude con cheques es real y creciente, pero con medidas proactivas, las empresas pueden protegerse a sí mismas y a los ingresos que tanto les ha costado ganar.

Entradas relacionadas

5 preguntas que debe hacerse antes de ampliar su sucursal con el autoservicio

Si es usted ejecutivo de banca o presidente de un banco pequeño o una cooperativa de crédito, probablemente esté buscando formas de que su organización pueda expandirse sin...

Guía para elegir el mejor software de impresión de cheques

En el vertiginoso mundo de los negocios, la eficiencia es clave. Un ámbito en el que la eficiencia puede tener un impacto significativo es el de la impresión de cheques y el software de impresión de cheques. As..

5 ventajas de imprimir con tintas curables UV

Cuando se trata de la industria de la impresión, la velocidad y la fiabilidad adquieren una importancia increíble. Los clientes quieren imprimir rápido y sin riesgo de daños o manchas. Negocio..

Dejar una respuesta